Fjármögnun og lausafjárstaða

Á árinu 2020 hélt bankinn áfram að vinna að aukinni fjölbreytni fjármögnunarkosta, meðal annars með útgáfu víkjandi skuldabréfa viðbótar eiginfjárþáttar 1 (AT1 skuldabréf) auk útgáfu óveðtryggðra skuldabréfa í evrum. Bankinn stýrir fjármögnun og lausafé með ábyrgum hætti sem meðal annars endurspeglast í sterkum lausafjárhlutföllum og hóflegum endurgreiðslum langtímaskulda á komandi árum.

Skuldabréfaútgáfur á erlendum mörkuðum

Bankinn gaf út fyrstu víkjandi skuldabréfaútgáfu íslensks fjármálafyrirtækis sem fellur undir viðbótar eiginfjárþátt 1 (AT1 skuldabréf) samkvæmt lögum nr. 161/2002 um fjármálafyrirtæki, er bankinn gaf út skuldabréf fyrir 100 milljónir bandaríkjadala í febrúar. Skuldabréfin hafa engan lokagjalddaga en eru uppgreiðanleg af hálfu Arion banka eftir fimm ár. Skuldabréfin bera fasta 6,25% vexti og voru seld á 4,84% álagi yfir bandarískum ríkisskuldabréfum. Heildareftirspurn eftir AT1 skuldabréfunum var um 500 milljónir bandaríkjadala frá yfir 90 fjárfestum frá Bretlandi, Sviss og Norðurlöndunum.

Í nóvember 2020 gaf Arion banki út óveðtryggt skuldabréf til 3,5 ára fyrir 300 milljónir evra. Umframeftirspurn var meðal fjárfesta en heildareftirspurn eftir skuldabréfum nam yfir 500 milljónum evra frá um 50 fjárfestum. Skuldabréfin bera 0,625% fasta vexti og voru seld á kjörum sem jafngilda um 1,15% álagi yfir millibankavöxtum. Samhliða útgáfu skuldabréfanna fór fram vel heppnað endurkaupaútboð (e. Tender offer) á 300 milljónum evra af 500 milljón evra skuldabréfaútgáfu sem er á gjalddaga í desember 2021.

Endurgreiðsluferill fjármögnunar

Samsetning fjármögnunar

Lánshæfismat

Alþjóðlega lánshæfismatsfyrirtækið Standard & Poor's (S&P) lækkaði lánshæfismat Arion banka, Landsbanka og Íslandabanka í apríl úr BBB+ í BBB en breytti horfum úr neikvæðum í stöðugar. Skammtímalánshæfismat bankans er A-2.

Í tilkynningu frá Standard & Poor's segir m.a. að breytt lánshæfismat endurspegli horfur um mikinn samdrátt á árinu 2020 bæði á Íslandi og í Evrópu allri. Að mati fyrirtækisins mun samdrátturinn draga fram veikleika í íslensku bankakerfi og leiða til aukinnar efnahagslegrar áhættu vegna COVID-19.

Standard & Poor's (S&P)

| Flokkur | Arion banki | Íslenska ríkið* |

|---|---|---|

| Langtíma | BBB | A |

| Skammtíma | A-2 | A-1 |

| Horfur | Stöðugar | Stöðugar |

| Síðasta mat | 24. apríl 2020 | 15. maí 2020 |

*Skuldbindingar í erlendri mynt. Frekari upplýsingar má fá á www.sedlabanki.is.

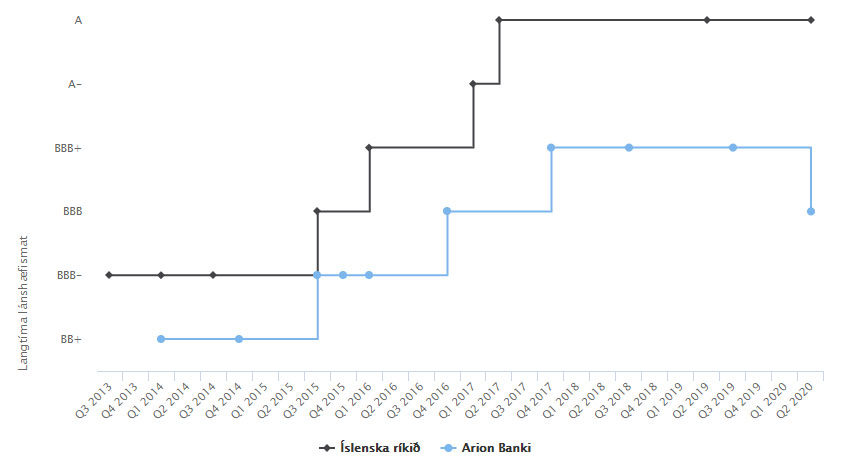

Lánshæfismat - tímalína

Útgáfa sértryggðra skuldabréfa og víxla

Arion banki hélt áfram útgáfu sinni á sértryggðum skuldabréfum sem tryggð eru samkvæmt lögum nr. 11/2008 um sértryggð skuldabréf. Á árinu 2020 voru gefin út sértryggð skuldabréf fyrir 5.060 milljónir króna.

Arion banki endurnýjaði samninga við Kviku, Íslandsbanka og Landsbankann um viðskiptavakt á sértryggðum skuldabréfum á Nasdaq Íslandi útgefnum af Arion banka. Tilgangur samninganna er að efla viðskipti með markflokka sértryggðra skuldbréfa sem eru útgefin af bankanum.

Lausafjárstaða og lausafjáráhætta

Bankinn er fjármagnaður að stórum hluta með innlánum frá einstaklingum, fyrirtækjum og fagfjárfestum. Eitt af meginmarkmiðum Arion banka er að viðhalda sterku lausafjárþekjuhlutfalli (e. liquidity coverage ratio, LCR) til að styðja við stefnu og framgang bankans. Lausfjárþekjuhlutfallið, sem er reiknað samkvæmt reglum Seðlabanka Íslands og evrópskum reglum byggðum á Basel III staðlinum, tekur á áhættuþáttum sem snerta hvikleika innlána og tímamisvægi eigna og skulda. Í árslok var lausafjárþekjuhlutfall bankans 188% og fyrir erlenda gjaldmiðla var hlutfallið 449%, sem er vel yfir þeim mörkum sem reglur Seðlabankans kveða á um.

Fjármögnunarhlutfall bankans (e. Net Stable Funding Ratio, NSFR) var 117% í árslok 2020 og 134% í erlendum gjaldmiðlum. Hlutfallið vegur tiltæka stöðuga fjármögnun bankans gagnvart nauðsynlegri stöðugri fjármögnun samkvæmt aðferð sem tekur m.a. tillit til seljanleika eigna og gjalddaga skulda. Há hlutföll draga fram styrka fjármögnun bankans og getu til að styðja við útlánastarfsemi bankans í framtíðinni.