Áhættustýring

Margs konar áhætta er samofin daglegri starfsemi Arion banka sem fjármálafyrirtækis. Mikilvægur þáttur í starfsemi bankans og ábyrgð hans gagnvart samfélaginu er að stýra áhættu og taka upplýstar ákvarðanir. Áhættustýring er því grundvallarþáttur í starfi bankans. Stefna bankans er að hafa virka áhættustýringu sem felur í sér að greina og mæla verulega áhættu og grípa til aðgerða ef hún fer út fyrir skilgreind mörk.

Stjórn bankans ber endanlega ábyrgð á framkvæmd áhættustýringar og samþykkir áhættustefnur sem tiltaka m.a. umgjörð, stjórnarhætti og viðeigandi eftirlitskerfi. Með sama hætti er áhættustýring dótturfélaga í höndum viðkomandi dótturfélaga. Fyrir móðurfélagið (bankann) ákvarðar stjórn bankans áhættuvilja. Áhættuviljinn er settur fram sem takmörk á áhættuþáttum og mörkum sem áhættustýringarsvið bankans hefur eftirlit með.

Bankastjóri ber ábyrgð á að viðhalda skilvirku áhættustýringarkerfi, ferli og eftirliti, svo og að viðhalda vitund starfsfólks um áhættu þannig að áhætta sé viðfangsefni alls starfsfólks.

Áhættustýringarsvið bankans starfar undir stjórn framkvæmdastjóra áhættustýringar. Sviðið er sjálfstæð stjórnunareining og ber beina ábyrgð gagnvart bankastjóra.

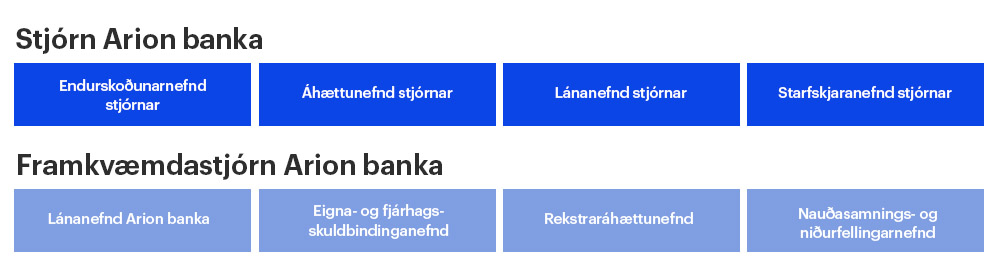

Í bankanum starfa nokkrar nefndir sem stýra áhættu. Áhættunefnd stjórnar bankans (BRIC) ber ábyrgð á eftirliti með áhættustýringarkerfi bankans, áhættuvilja og innramatsferli á eiginfjár- og lausafjárþörf. Lánanefnd stjórnar (BCC) tekur ákvarðanir um alla meiri háttar útlánaáhættu.

Bankastjóri hefur skipað fjórar áhættunefndir. Eigna- og fjárhagsskuldbindinganefnd (ALCO) stýrir áhættu sem stafar af misvægi eigna og skulda; lausafjáráhættu, markaðsáhættu, vaxtaáhættu og eiginfjárstýringu. Nefndin tekur jafnframt ákvarðanir um sölutryggingar og fjárfestingar. Hlutverk rekstraráhættunefndar (ORCO) er að tryggja skilvirka stýringu rekstraráhættu innan bankans í samræmi við áhættuvilja og lagalegar kröfur. Nefndin ber ábyrgð á að stýra ófjárhagslegri áhættu, þar með talið upplýsingaöryggis- og gagnaáhættu, fjármunabrotum, viðskiptaferlum, útvistun, líkanaáhættu, hlítingaráhættu og háttsemisáhættu. Lánanefnd Arion banka (ACC) tekur ákvarðanir um lánafyrirgreiðslur og hefur umsjón með lánareglum bankans, en nauðasamnings- og niðurfellingarnefnd (ADC) tekur ákvarðanir um nauðasamninga og niðurfellingar. ACC og ADC starfa innan þeirra heimilda sem BCC ákvarðar.

Helstu áhættuþættir bankans eru útlánaáhætta, lausafjáráhætta, vaxtaáhætta, samþjöppunaráhætta, áhætta tengd upplýsingatæknikerfum og viðskiptaáhætta. Í áhættuskýrslu bankans árið 2020 er fjallað ítarlega um áhættuþættina og stýringu þeirra.

Eiginfjárþörf

Eigin fé bankans er ætlað að mæta áhættunni af óvæntu tapi sem getur orðið í starfsemi hans. Stærð eiginfjárgrunns bankans á að endurspegla áhættuna á hverjum tíma að teknu tilliti til mögulegrar óhagstæðrar framtíðarþróunar. Áhættan á efnahagsreikningi bankans er metin með útreikningi á svokölluðum áhættugrunni, þar sem eignir bankans eru áhættuvegnar. Bankinn notast við staðalaðferð sem er almennt ætlað að vera varfærnari en aðferðir sem byggja á innra mati. Eiginfjárútreikningar eru samkvæmt lögum nr. 161/2002 um fjármálafyrirtæki og reglugerð nr. 233/2017 um varfærniskröfur vegna starfsemi fjármálafyrirtækja en með þeim eru tilskipun og reglugerð Evrópusambandsins um eiginfjárkröfur (CRD IV og CRR) teknar upp á Íslandi, en þær byggja á Basel III staðlinum. Ákvæði um lægri eiginfjárkröfu fyrir lítil og meðalstór fyrirtæki tók hins vegar ekki gildi fyrr en þann 1. janúar 2020 með upptöku reglugerðar Evrópusambandsins um eiginfjárkröfur (CRR) í samninginn um Evrópska efnahagssvæðið.

Eiginfjárgrunnur bankans var 201,2 milljarðar kr. í árslok 2020. Þar af nam almennt eigið fé þáttar 1 (CET1) 166,0 milljörðum kr. Í upphafi árs áformaði bankinn að lækka eigið fé sitt með útgreiðslu arðs og endurkaupum eigin bréfa. Vegna ástandsins sem skapaðist í kjölfar útbreiðslu Covid-19 var fallið frá þessari áætlun og ákveðið var á framhaldsaðalfundi þann 14. maí að engar arðgreiðslur yrðu greiddar vegna fjárhagsársins 2019. Þann 31. desember 2020 eru fyrirsjáanlegar arðgreiðslur og endurkaup eigin bréfa að fjárhæð 18 milljarðar króna. Annars vegar er um að ræða arðgreiðslu að fjárhæð 3 ma.kr., sem er í samræmi við tilmæli Fjármálaeftirlitsnefndar Seðlabanka Íslands, og hins vegar áætluð endurkaup eigin bréfa að fjárhæð 15 ma.kr., sem Fjármálaeftirlitið hefur heimilað.

Áhættugrunnur bankans var 745,8 milljarðar kr. í árslok 2020 og hækkaði um 26 milljarða á árinu. Hækkunin stafar aðallega af breyttri meðhöndlun á eignarhlut bankans í Verði tryggingum hf., en félagið er tekið út úr samstæðu í eiginfjárútreikningum í samræmi við eiginfjárreglur. Áður var eign bankans í hlutafé Varðar dregin frá eiginfjárgrunni en nú telur hún í staðinn til áhættugrunns með 250% áhættuvog. Að öðru leyti er hrein breyting á áhættugrunni lítil þrátt fyrir að lánabók hafi vaxið um 49 milljarða króna. Þetta skýrist af nokkrum þáttum, einkum áðurnefndum reglum um lægri eiginfjárkröfu fyrir lítil og meðalstór fyrirtæki og mikilli aukningu í íbúðalánum sem hafa lága áhættuvog samhliða samdrætti í eignum sem binda meira eigið fé, svo sem fyrirtækjalánum og verðbréfaeignum á fjárfestingarbók. Eiginfjárútreikningar bankans byggja á stöðu samstæðu samkvæmt varfærniskröfum og taka ekki tillit til dótturfélaga í tryggingastarfsemi, en um þau gilda sérstakar gjaldþolskröfur. Meðaláhættuvog (áhættugrunnur sem hlutfall af heildareignum stöðu samstæðu) var 63,6%.

Eiginfjárhlutfall bankans í lok árs 2019 var 27,0% og hlutfall almenns eiginfjár þáttar 1 var 22,3%.

Eiginfjárhlutfall

Samsetning áhættugrunns bankans

Til viðbótar við lágmarkseiginfjárkröfu samkvæmt reglum um varfærniskröfur, sem nefnist Stoð 1 (e. Pillar 1), þá metur bankinn viðbótareiginfjárþörf samkvæmt innramatsferli (e. Internal Capital Adequacy Assessment Process, ICAAP). Innramatsferlinu er ætlað að tryggja að bankinn búi yfir fullnægjandi áhættustýringarferlum og -kerfum til þess að greina, stýra og mæla heildaráhættu bankans. Matsferlið miðar að því að greina og mæla áhættu samstæðunnar út frá helstu áhættuþáttum, að meðtöldum þeim sem ekki er gert ráð fyrir í Stoð 1, og tryggja að samstæðan ráði yfir eigin fé til að mæta öllum áhættum í rekstrinum. Fjármálaeftirlit Seðlabanka Íslands (Fjármálaeftirlitið) hefur eftirlit með samstæðunni, tekur við upplýsingum um innra mat samstæðunnar á eiginfjárþörf og ákvarðar viðbótareiginfjárkröfu í kjölfar könnunar- og matsferlis (e. Supervisory Review and Evaluation Process, SREP). Sú eiginfjárþörf sem myndast vegna mats FME, til viðbótar við lögbundna 8% lágmarkseiginfjárkröfu undir Stoð 1, nefnist viðbótareiginfjárkrafa undir Stoð 2 (e. Pillar 2). Niðurstaða viðbótarkröfu fyrir Stoð 2, reiknuð út frá fjárhagsstöðu samstæðunnar í lok árs 2018, var 3,1% af áhættugrunni og miðar það við stöðu samstæðu án dótturfélaga í tryggingarstarfsemi. Vegna áhrifa heimsfaraldursins ákvað FME að stytta SREP ferli ársins 2020 og viðbótarkrafan fyrir Stoð 2 var því óbreytt frá fyrra ári. FME getur einnig sett eiginfjárviðmið (Stoð 2G) umfram Stoð 1, Stoð 2 og eiginfjárauka á grundvelli niðurstöðu álagsprófa en Fjármálaeftirlitið hefur ekki talið ástæðu til þess.

Samkvæmt lögum um fjármálafyrirtæki nr. 161/2002 skal bankinn uppfylla samanlagða kröfu um eiginfjárauka en henni er ætlað að tryggja að bankinn viðhaldi lágmarks eigin fé þrátt fyrir alvarleg áföll. Fjármálaeftirlitið hefur tekið ákvörðun um eiginfjárauka í samræmi við tillögur Fjármálastöðugleikaráðs og hefur skilgreint Arion banka sem kerfislega mikilvæga fjármálastofnun á Íslandi. Samanlögð krafa vegna eiginfjárauka var 9,25% í lok árs 2019, hún hækkaði upp í 9,5% þann 1. febrúar 2020 vegna hækkunar sveiflujöfnunarauka en þann 18. mars lækkaði hún niður í 7,5% þegar sveiflujöfnunaraukinn var afnuminn. Virkar eiginfjárkröfur vegna sveiflujöfnunarauka eru ákvarðaðar út frá vegnu meðaltali samsvarandi eiginfjárauka í þeim löndum sem skuldbindingar bankans ná til og vogin ákvarðast af hlutfalli útlánaáhættu í áhættugrunni. Kerfisáhættuaukanum er einungis beitt á innlendar áhættuskuldbindingar. Aðrir eiginfjáraukar eru verndunarauki og eiginfjárauki vegna kerfislegs mikilvægis. Samanlagður virkur eiginfjárauki fyrir bankann var 7,3% í lok árs 2020.

Innleiðing eiginfjárauka

Eiginfjárhlutfall og heildareiginfjárkrafa að teknu tilliti til innri varúðarauka bankans

Eiginfjárgrunnur samstæðunnar uppfyllir heildareiginfjárkröfu vegna Stoðar 1, Stoðar 2 og eiginfjárauka. Heildarkrafan er 18,4% af áhættugrunni og eiginfjárgrunnur telur alls 27,0% af áhættugrunni. Bankinn hefur sett sér markmið um að hlutfall almenns eiginfjár þáttar 1 sé 17,0% en í þessu markmiði felst innri varúðarauki.

Útlánaáhætta

Útlánaáhætta er hættan á að mótaðili efni ekki skuldbindingar sínar á fyrir fram ákveðnum tíma með afleiðingum fyrir tekjur og efnahag bankans. Lán til viðskiptavina og fjármálastofnana eru langstærsta uppspretta útlánaáhættu.

Samsetning lánabókar

Sterkt safn íbúðalána með lágum vanskilum og góðum veðhlutföllum

Íbúðalán eru kjarnaafurð í vöruframboði Arion banka. Íbúðalánasafn bankans jafngildir 48% af heildarlánum í árslok og hefur þetta hlutfall aukist úr 12% frá því í árslok 2010. Lykillinn að þessum mikla vexti var yfirtaka bankans árið 2011 á íbúðalánasafni sem áður tilheyrði Kaupþingi, kaup á lánasöfnum einstaklinga og auknar lánveitingar. Bankinn hefur verið í fararbroddi á íbúðalánamarkaði, þar sem hann hefur m.a. boðið upp á óverðtryggð íbúðalán sem og stafrænar lausnir í íbúðarfjármögnun. Í árslok 2020 voru óverðtryggð lán 53% af íbúðarlánasafni bankans en önnur lán í safninu eru verðtryggð, þetta er umtalsverð breyting frá árslokum 2019 þar sem hlutfall óverðtryggðra lána var 39% af íbúðalánum bankans.

Þróun íbúðalánasafns eftir verðtryggingu

Gæði íbúðarlánasafns bankans hafa aukist undanfarin ár með bættri veðstöðu og minnkandi vanskilum. Í lok árs 2020 var hlutfall íbúðalána sem eru með virkan greiðslufrest vegna COVID-19 2,5% og skýrir að mestum hluta lækkun vanskila á milli áranna 2019 og 2020. Óljóst er hvernig og að hversu miklu leyti vanskil munu aukast þegar greiðslufrestir og almenn úrræði renna út.

Íbúðalán í meira en 90 daga vanskilum

Skipting íbúðalánasafns eftir landshlutum

Út frá verðmæti íbúðalána í árslok 2020 voru 88% íbúðalána með veðhlutfall lægra en 80%, til samanburðar voru 87% lána svo vel tryggð í árslok 2019. Mikill meirihluti íbúðalána er til fjármögnunar fasteignakaupa á höfuðborgarsvæðinu, eða 69% að verðmæti. Íbúðarlánasafn bankans hefur stækkað um 23% ár árinu 2020 og í árslok voru 44% af safninu með veðhlutafallið 60-80% samanborið við 34% í árslok 2019.

Þróun veðhlutfalls íbúðalánasafns

Áhættudreift lánasafn

Lán til viðskiptavina eru vel dreifð. Lán til einstaklinga eru 51% af heildarlánum til viðskiptavina og fjármálastofnana og þar af eru 87% til íbúðakaupa. Fyrirtækjalán eru fyrst og fremst til þriggja atvinnugreina: Fasteignaviðskipta og byggingastarfsemi, fiskveiða og –vinnslu og heildsölu og smásölu, sem eru 33%, 21% og 13% af fyrirtækjalánum, í þessari röð. En þó að áhættudreifing til einstaklinga og atvinnugreina sé góð er enn nokkur samþjöppun á einstök nöfn viðskiptavina.

Samþjöppun lánabókar

Samþjöppun fyrirtækjalána eftir atvinnugreinum

Útlánasamþjöppun á einstök nöfn

Í árslok 2020 var ein áhættuskuldbinding til tengdra aðila, annarra en fjármálastofnana, hærri en 10% af hæfu fjármagni bankans (slíkar skuldbindingar kallast stórar áhættuskuldbindingar). Samtala áhættuskuldbindinga tengdra aðila að undanskildum lánum til fjármálastofnana sem eru hærri en 2,5% af eiginfjárgrunni lækkaði á milli ára, var 106% í árslok 2020 samanborið við 148% í árslok 2019.Samþjöppun stórra lántakenda

Tryggingarþekja lána til viðskiptavina

Til tryggingar á lánum eru fasteignir einstaklinga og viðskiptahúsnæði algengust eða 80% af heildartryggingum. Einnig eru til tryggingar fiskiskip auk annarra áþreifanlegra verðmæta s.s. verðbréfa og reiðufjár. Bankinn leggur mikla áherslu á utanumhald trygginga, þ.m.t. verðmat og miðlæga skráningu. Í árslok 2020 var heildarvirði lána til viðskiptavina 822.941 milljónir króna tryggt með tryggingum að heildarverðmæti 745.390 milljónum króna og er heildarveðþekja því 91%, en eins og fram kemur á neðangreindri mynd er veðþekja ólík milli atvinnugreina.Tryggingarþekja í lánum til viðskiptavina skipt niður á atvinnugreinar árið 2020

Sundurliðun trygginga eftir tegundum

Gæði lánabókar eru stöðug milli ára

Bankinn skilgreinir vandræðalán sem lán í þriðja og efsta áhættuþrepi (e. stage) samkvæmt IFRS 9. Hlutfall vandræðalána er nú 2,6% og stendur óbreytt milli ára, og þar af eru 49,6% þeirra lána í alvarlegum vanskilum en án varúðarniðurfærslu, sökum þess hversu vel þau eru tryggð. 4,2% af lánum til viðskiptavina eru með virkan greiðslufrest í lok árs 2020, þar af eru 2% af lánum til einstaklinga og 6,6% af lánum til fyrirtækja með virkan greiðslufrest. Lán í safninu með virkan greiðslufrest eru metin með aukna útlánaáhættu.

Þróun vandræðalána

Sundurbrot á vandræðalánum

Vandræðalán og COVID-19 greiðslufrestur fyrir fyrirtæki

Vandræðalán og COVID-19 greiðslufrestur fyrir einstaklinga

Vegna þeirra fordæmalausu aðstæðna sem þjóðfélagið stendur frammi fyrir í dag hefur þurft að grípa til sértækra aðgerða fyrir þá viðskiptavini sem hafa orðið fyrir mestum áhrifum af COVID-19. Meðal viðskiptavina eru aðilar sem tilheyra ferðaþjónustu, hafa fengið stuðningslán, brúarlán eða greiðsluhlé. Bókfært heildarvirði þeirra lána eru ISK 108 milljarðar eða sem nemur 14% af lánabók bankans.

Niðurbrot lána til viðskiptavina sem tilheyra COVID-19 áhrifahóp

Rekstraráhætta

Arion banki skilgreinir rekstraráhættu sem áhættu á beinu eða óbeinu tapi vegna ófullnægjandi innri verkferla, mannlegra mistaka, kerfismistaka eða vegna ytri atburða í rekstrarumhverfi, sem áhrif hafa á rekstur bankans. Bankinn skilgreinir m.a. lagalega áhættu, upplýsingatækniáhættu, líkanaáhættu og háttsemisáhættu sem hluta af rekstraráhættu.

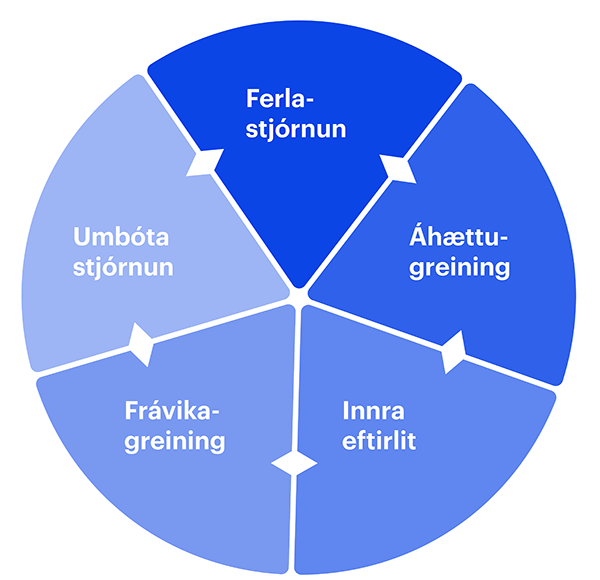

Ábyrgð á stjórnun eigin rekstraráhættu liggur hjá sviðum bankans. Áhættustýring mótar aðferðir við stjórnun rekstraráhættu og veitir sviðum bankans bæði aðhald og ráðgjöf um greiningu, mælingu og eftirlit með rekstraráhættu. Meginaðferðir við stjórnun rekstraráhættu felast í ferlastjórnun, áhættugreiningu, eftirliti, frávikagreiningu og stöðugum umbótum.

Markaðsáhætta

Markaðsáhætta er skilgreind sem hættan á að verð- og vaxtabreytingar á fjármálamörkuðum hafi áhrif á virði og sjóðstreymi fjármálagerninga bankans með neikvæðum áhrifum á afkomu og eigið fé bankans. Helstu áhættuþættir eru vaxta-, verðtryggingar-, hlutafjár- og gjaldeyrisáhætta.

Vaxtaáhætta stafar að mestu leyti af því að fyrir hluta efnahagsreiknings bankans er misræmi milli gjalddaga og gildistíma vaxta fyrir vaxtaberandi eignir og skuldir. Í árslok 2020 var bankinn með hreina skortstöðu gagnvart verðtryggðum krónuvöxtum sem þýðir að meðallíftími fastra vaxta er lengri fyrir skuldir heldur en eignir bankans. Það hefur í för með sér að lægra raunvaxtastig hefði neikvæð áhrif á afkomu verðtryggðakrónuhluta efnahagsreikningsins. Bankinn var hins vegar með langa stöðu gagnvart óverðtryggðum vöxtum sem þýðir að meðallíftími fastra vaxta er styttri fyrir skuldir heldur en eignir bankans og hærra vaxtastig hefði neikvæð áhrif á afkomuhluta óverðtryggðakrónuhluta efnahagsreikningsins. Vegna sambands milli verðbólgu og vaxta þarf að hafa í huga að lækkun nafnvaxta fylgir oft og tíðum lægri verðbólgu eða væntinga um slíkt, sem hefur neikvæð áhrif á vaxtatekjur bankans þar sem verðtryggðar eignir bankans eru meiri en verðtryggðar skuldir, sjá fyrir neðan. Bankinn er að mestu með hlutlausa stöðu gagnvart hreyfingum vaxta í erlendri mynt.

Fyrir neðan má sjá gangvirðisnæmni bankans gagnvart breytingu á vöxtum. Í núvirðisútreikningum er tekið tillit til líkinda á uppgreiðslu lána og væntrar hegðunar óbundinna innlána.

Vaxtanæmni - gangvirðisbreyting (ekki bókfært virði) vegna 1% hækkun vaxta

Staða bankans í skráðum bréfum hefur lækkað töluvert á síðustu árum í kjölfar sölu eigna á markaði og hélst lág á árinu 2020.

Hlutabréfastaða á veltubók eigin viðskipta og vegna afleiðuviðskipta var tiltölulega stöðug á árinu. Áhættustýring fylgist náið með áhættunni og hefur eftirlit með því að stöður séu innan heimilda og tryggingar séu til staðar.

Hlutabréfaeign bankans

Gjaldeyrisáhætta bankans felst í hættunni á að sveiflur á gengi íslensku krónunnar hafi óhagstæð áhrif á afkomu bankans. Gjaldeyrisójöfnuður samstæðunnar í lok árs 2020 var jákvæður um 7,2 milljarða kr. Bankinn notar afleiðusamninga að nokkru leyti til að verja sig gegn gjaldeyrisáhættu.

Hrein staða verðtryggðra eigna og skulda bankans var 55,1 milljarður kr. í lok árs 2020 og er það samdráttur upp á 34 milljarða kr. frá árinu á undan. Lækkunin skýrist einkum af uppgreiðslum verðtryggðra útlána og því að eftirspurn eftir nýjum húsnæðislánum hefur færst úr verðtryggðum yfir í óverðtryggð.

Gjaldeyrisójöfnuður bankans

Verðtryggingarójöfnuður bankans

Lausafjáráhætta

Lausafjáráhætta er sú áhætta að samstæðan, þrátt fyrir að vera gjaldfær, lendi í erfiðleikum með að mæta skuldbindingum sínum þegar þær gjaldfalla eða geti aðeins tryggt endurgreiðslu með óhóflegum kostnaði.

Samhliða innramatsferli fyrir eiginfjárþörf metur bankinn lausafjárþörf samkvæmt innramatsferli (e. Internal Liquidity Adequacy Assessment Process, ILAAP). Ferlinu er ætlað að tryggja að bankinn búi yfir nægu lausu fé og að viðeigandi áætlanir, stefnur, aðferðir og kerfi séu til staðar til að greina, stýra og fylgjast með lausafjáráhættu.

Seðlabanki Íslands fer með eftirlit með því að bankinn uppfylli kröfur og skyldur vegna lausafjáráhættu.